„How to invest in Germany: Unternehmenskauf, Übernahme oder Greenfield?“

zusammengestellt von: Clifford Chance (Mitglied im CHKD Beraternetzwerk)

Einleitung

Schon seit etwa 10 Jahren sind chinesische Unternehmen zunehmend an Investitionen in der EU, speziell in Deutschland, interessiert. Einen vorläufigen Höhepunkt erreichten diese sogenannten „FDIs“ (foreign direct investments) von chinesischen Investoren in Deutschland im Jahre 2016 mit einem Gesamtvolumen von 11 Mrd. Euro. Das prominenteste Beispiel war wohl die Übernahme des börsennotierten Roboterherstellers KUKA AG durch Midea in diesem Jahr, aber auch der Erwerb des Lampengeschäfts von Osram durch ein chinesisches Konsortium um das Beleuchtungsunternehmen M.L.S. Electronics, sowie in 2017 die Akquisition des Energiedienstleisters Ista International durch zwei Unternehmen des chinesischen Investors Li Ka-shing sowie die Übernahme des Starter- und Generatorengeschäfts von Bosch durch ein von ZMJ geführtes Konsortium – alles wegweisende Transaktionen, bei denen Clifford Chance rechtlich beraten hat.

In 2018 sank das chinesische Investitionsvolumen in Deutschland auf etwa 2,1 Mrd. Euro, dies insbesondere vor dem Hintergrund des beginnenden Handelsstreits zwischen China und den USA und der zunehmend kritischen Haltung des Ausschusses der US-Regierung zur Kontrolle von Auslandsinvestitionen in den Vereinigten Staaten (CFIUS) zu Unternehmensübernahmen mit US-Bezug. Auch die Verschärfung des deutschen Außenwirtschaftsrechts in 2017, 2018 und zuletzt in 2020 (dazu näher unten) hat zur abwartenden Haltung chinesischer Investoren beigetragen. Mit dem Erreichen einer ersten Einigung im Handelsstreit mit den USA sowie vor dem Hintergrund zunehmender chinesischer Investitionen im Rahmen der Belt-and-Road-Initiative sollte China als Investor ab 2020 aber weiter an Bedeutung gewinnen.

Bei der Entscheidung über einen möglichen Markteintritt eines chinesischen Unternehmens in bzw. einer Expansion nach Deutschland stellt sich zunächst die Frage, in welcher Form dieser erfolgen soll.

- Gibt es bereits ein aktives Unternehmen, z. B. einen Wettbewerber in Deutschland, von dessen Erwerb im Rahmen eines „Private Deals“ man sich Synergieeffekte verspricht?

- Ist das Zielunternehmen an einer Börse gelistet und von einer Vielzahl von Aktionären gehalten, sodass der Erwerb im Rahmen einer öffentlichen Übernahme erfolgen soll?

- Oder findet sich kein passendes bzw. attraktives Akquisitionsziel in Deutschland, sodass nur ein „Greenfield-Investment“ in Betracht kommt?

Die Vor- und Nachteile der verschiedenen Investitionsmöglichkeiten sind anhand der konkreten Situation und der eigenen Vorstellungen immer sorgfältig abzuwägen. In Bezug auf einzelne, insbesondere rechtliche Kernaspekte soll dieser Beitrag als erste Orientierung dienen.

1. Unternehmenskauf

a) Gegenwärtiges Marktumfeld für Mergers & Acquisitions

In den letzten Jahren hat sich der Markt für Unternehmenskäufe in Deutschland zunehmend zu einem sehr verkäuferfreundlichen Markt entwickelt. Grund hierfür waren u. a. mangelnde alternative Anlagemöglichkeiten für Finanzinvestoren, ein niedriges Zinsniveau (insbesondere in Bezug auf die Aufnahme von Fremdkapital) sowie nicht zuletzt die hohe Attraktivität deutscher Unternehmen für eine Vielzahl von potentiellen Erwerbern, stark getrieben durch den breiten deutschen Mittelstand.

In der Konsequenz führte dies insbesondere zu folgenden Entwicklungen im M&A in Deutschland:

- Schnelle und kompetitive Auktionsprozesse.

- Hohe Kaufpreise.

- Starkes Überwiegen von Share Deals (im Gegensatz zu Asset Deals), ggf. nach Carve-out.

- Minimierung der Vollzugsbedingungen auf das rechtlich erforderliche Mindestmaß (insbesondere regulatorische Freigaben nach Fusionskontrollrecht und Außenwirtschaftsrecht).

- Abnehmende Bereitschaft der Verkäufer, für potentielle Risiken der verkauften Unternehmen zu haften (limitierte Garantien, niedrige Haftungshöchstgrenzen (sog. Caps), häufiger Verweis auf W&I Versicherungen (sog. Warranty & Indemnity Insurance) als einzige Haftungssubstanz).

Der Ausbruch der Corona Pandemie führt(e) (vorübergehend) zu einem erheblichen Rückgang der regulären Unternehmenskaufprozesse, vor allem vor dem Hintergrund der schwieriger gewordenen Kaufpreisermittlung, insb. der Bepreisung von Corona-Risiken der betroffenen Unternehmen, und der zunehmenden Zurückhaltung der finanzierenden Banken (detaillierte Ausführungen zu den Auswirkungen der Corona Pandemie auf den M&A Markt und die M&A Marktstandards finden Sie in unserem Newsletter M&A in Zeiten von Corona).

Vor diesem Hintergrund wird der Erwerb von Unternehmen aus der Krise in der näheren Zukunft voraussichtlich zunehmen, ebenso wie die Übernahme von börsennotierten Unternehmen, deren Aktienkurse durch die Krise gedrückt werden. Soweit sich die Gesamtwirtschaftslage wieder erholt, rechnen wir damit, dass sich auch der Transaktionsmarkt in Deutschland erneut zu einem verkäuferfreundlichen Markt entwickeln wird.

b) Ablauf eines Unternehmenskaufs

Der Unternehmenskauf im Sinne eines „Private Deals“ stellt nach wie vor die mit Abstand am häufigsten gewählte Investitionsform in Deutschland dar. Dies gilt sowohl für inländische Investoren als auch für Akquisitionen durch ausländische Investoren. Ist ein passendes Zielunternehmen identifiziert und stimmen die wirtschaftlichen Parameter, und wird das Zielunternehmen wie zumeist im Rahmen eines Anteilserwerbs (sog. Share Deal) erworben, liegen die Vorteile auch aus rechtlicher Sicht klar auf der Hand:

i) Der Rechtsträger bleibt identisch, sodass Vertragsbeziehungen des Zielunternehmens mit Dritten (Kunden und Zulieferern) grundsätzlich nicht berührt werden. Kunden- und Lieferantenbeziehungen bleiben also intakt und können fortgeführt werden. Wichtige Ausnahmen bilden hier sog. Change of Control Klauseln, oftmals in Finanzierungs- und Lieferverträgen, die den Vertragspartnern des Zielunternehmens ggf. Vertragsanpassungs- oder Kündigungsrechte zugestehen und im Rahmen einer Due Diligence zu identifizieren sind.

ii) Auch die Arbeitnehmer und die Geschäftsführung bleiben dem Unternehmen erhalten, weil ihre Arbeits- bzw. Dienstverträge mit dem Rechtsträger geschlossen sind und regelmäßig von einer Akquisition unberührt bleiben. Transaktionsbezogene Sonderkündigungsrechte, Sonderboni und Golden Parachute Regelungen zu Gunsten der Arbeitnehmer und Geschäftsführer sollten ebenfalls im Rahmen der Due Diligence abgefragt werden.

iii) Genehmigungen, Konzessionen, Zulassungen, Erlaubnisse und Zertifizierungen, die für den Geschäftsbetriebs des Zielunternehmens erforderlich und sach- oder anlagebezogen sind, sind üblicherweise bereits vorhanden (was im Rahmen des Erwerbs geprüft werden sollte) und bleiben beim Eigentümerwechsel unberührt. Etwas anderes kann im Einzelfall für bestimmte personenbezogene Genehmigungen gelten.

iv) Vorhandene IP-Rechte (z. B. Patente, Marken, Domains etc.) und Know-how des Zielunternehmens müssen nicht übertragen werden und können grundsätzlich unverändert weitergenutzt werden. Bei lizenzierten Rechten sind Change of Control Rechte der dritten Lizenzgeber bzw. -nehmer zu prüfen. In Fallkonstellationen, wo lediglich eine bestimmte Unternehmenssparte mittels Share Deal aus dem Gesamtunternehmen herausgelöst und veräußert wird, ist eine Prüfung hinsichtlich sog. dual-use IP-Rechte erforderlich, d. h. hinsichtlich solcher IP-Rechte, die sowohl von der veräußerten Unternehmenssparte als auch durch die verbleibenden Unternehmensteile genutzt werden bzw. wurden. Je nach Schwerpunkt der Nutzung der betreffenden IP-Rechte ist eine Lizenzierung entweder an die veräußerte Unternehmenssparte oder – nach erfolgter Übertragung an den herausgelösten Unternehmensteil – eine Rücklizenzierung an die die verbleibenden Unternehmensteile denkbar. Weitere problematische, IP-rechtlich getriebene Konstellationen können etwa die Handhabung von Arbeitnehmererfindungen betreffen und die damit verbundene Frage einer adäquaten Vergütung der Arbeitnehmererfinder nach dem Deutschen Arbeitnehmererfindergesetz.

Je nach Rechtsform des Zielunternehmens unterliegen Share Deals (in der Praxis häufig) einem Beurkundungserfordernis, das erhebliche Kosten verursachen kann.

In bestimmten Konstellationen werden private Unternehmenskäufe auch als sog. Asset Deals vollzogen, bei dem die Wirtschaftsgüter des Zielunternehmens einzeln veräußert bzw. erworben werden, was sich insbesondere dann anbietet, wenn nur Unternehmensteile veräußert werden sollen, die bislang noch nicht rechtlich eigenständig sind und die auch nicht vor der Transaktion separiert werden sollen. Dies ist beispielsweise häufig bei Notverkäufen oder im Rahmen von Restrukturierungen/Insolvenzen (Distressed M&A) der Fall, da die notwendige Zeit für eine Separierung fehlt. Da in diesem Fall der Rechtsträger wechselt, sind die oben genannten Vorteile des Share Deals auf diese Konstellationen grundsätzlich nicht zu übertragen. Gleichwohl können Transaktionen auch in diesen Fällen genauso umgesetzt werden. Sie erfordern jedoch ein besonderes Augenmerk darauf, dass sämtliche erforderlichen Verträge, Genehmigungen, Zertifizierungen, IP und Know-how sowie weitere essentielle Assets auch auf den Käufer wirksam übertragen werden bzw. auch übertragen werden können. Im Gegenzug erlauben Asset Deals dem Erwerber ein Cherry Picking und damit das Zurücklassen von ungewollten Vermögensgegenständen, unwirtschaftlichen Verträgen und in einem gewissen Rahmen auch Arbeitnehmern. Außerdem bietet der Asset Deal dem Erwerber die Vorteile eines Step-ups, wenn das Zielunternehmen über erhebliche stille Reserven beim abschreibbaren Anlagevermögen verfügt.

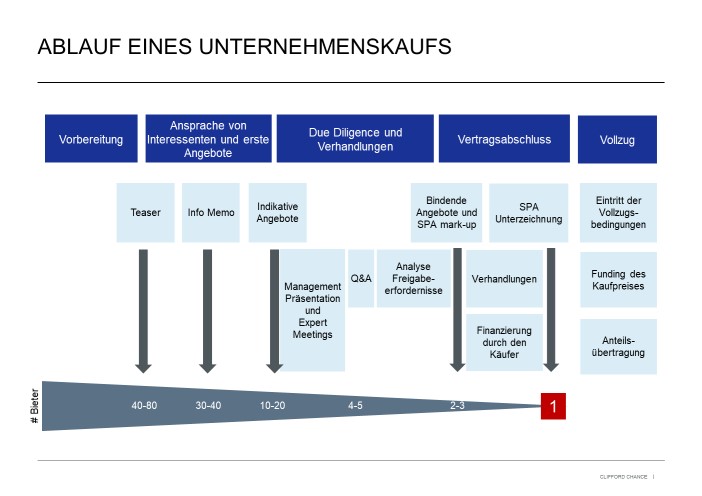

Sowohl im Share Deal als auch im Asset Deal Szenario lässt sich der Unternehmenskauf im Rahmen eines „Private Deals“ typischerweise in folgende Schritte unterteilen:

c) M&A Marktstandards

i) Die Kaufpreisfindung bei Share Deals folgt in Deutschland international üblichen Mechanismen mit verschiedenen Anpassungsmechanismen. So bestimmt sich der Kaufpreis üblicherweise „cash free/debt free„, d. h. auf der Basis eines Unternehmenswertes (der sich häufig als Produkt des EBITDA und einem branchenüblichen Multiplikator ergibt) unter Hinzurechnung von Barmitteln und unter Abzug von Finanzverbindlichkeiten, teilweise verbunden mit einer Anpassung in Bezug auf das (normalisierte) Umlaufvermögen. Die Berechnung erfolgt entweder rückwirkend zum letzten Bilanzstichtag des Zielunternehmens als sog. Locked Box oder im Rahmen von Closing Accounts, wobei es gelegentlich auch hybride Konstruktionen gibt. Weniger üblich sind mittlerweile Regelungen zur Eigenkapitalausstattung der Zielunternehmen oder feste Kaufpreise außerhalb einer Locked Box.

ii) In der überwiegenden Anzahl der Fälle werden vom Verkäufer bereits bei Abschluss des Kaufvertrages Finanzierungsnachweise gefordert, die die vollständige Kaufpreiszahlung zum Closing absichern sollen. Dies gilt insbesondere dann, wenn Akquisitionsvehikel (sog. Special Purpose Vehicles, SPVs) ohne nennenswertes Eigenkapital und ohne weiteren Geschäftsbetrieb als Erwerbsgesellschaften eingesetzt werden, aber auch bei Erwerbern aus dem Ausland, bei denen eine Durchsetzung der Kaufpreiszahlung schwerer möglich ist. Dies gilt insbesondere auch bei chinesischen Investoren. In Betracht kommen hier z. B. Equity Commitment Letter, Debt Committment Letter oder Debt Term Sheet, sowie Parent Guarantees und Bankgarantien.

iii) Die Haftung aus Verkäufergarantien in Bezug auf das Zielunternehmen wird häufig insgesamt betragsmäßig begrenzt (Cap). Auch werden üblicherweise Freigrenzen oder Freibeträge vereinbart (De Minimis Threshold-Regelungen), die betragsmäßig geringfügige Forderungen ausschließen.

iv) Seit einigen Jahren zeichnet sich zudem ab, dass die Verkäufer zunehmend nur noch sehr eingeschränkt oder so gut wie gar nicht mehr haften, weil vorausgesetzt wird, dass der Käufer sog. Warranty and Indemnity Insurance („W&I“) Policen abschließt.

Weitere Standards und Trends können Sie dem M&A Toolkit auf unserer Website entnehmen. Sprechen Sie uns bei Fragen gerne an.

d) Besonderheiten bei chinesischen Investoren

i) Deutsches Außenwirtschaftsrecht (foreign investment control)

Seit im Mai 2015 in China der Strategieplan „Made in China 2025“ verabschiedet wurde, der China zu einer Industriemacht transformieren soll und sich auf zehn Schlüsselindustrien fokussiert – darunter High Tech Industrien wie Luft- und Raumfahrttechnik, Robotertechnologie und Informations- und Kommunikationstechnologien der neuen Generation sowie Pharmaindustrie – hat in Deutschland die Diskussion über einen weitergehenden Schutz vor dem „Ausverkauf“ der deutschen Wirtschaft zugenommen: Während China von den offenen Märkten in der EU und Deutschlands profitiere, unterlägen deutsche Unternehmen in China nach wie vor zahlreichen Einschränkungen und Diskriminierungen im Vergleich zu chinesischen Unternehmen (Joint-Venture-Zwang in einzelnen Branchen, kein Zugang zu bestimmten Wirtschaftssektoren, in bestimmten Bereichen (z. B. dem Finanzbereich), nur Minderheitsbeteiligungen möglich). In den Jahren 2017, 2018 und zuletzt in 2020 verschärfte die deutsche Bundesregierung jeweils das Außenwirtschaftsrecht (foreign investment control), um sich bei Übernahmen und Beteiligungen ausländischer Investoren im Inland mehr Befugnisse zu sichern.

Das Bundeswirtschaftsministerium (BMWi) kann prüfen, ob die öffentliche Ordnung oder Sicherheit der Bundesrepublik Deutschland gefährdet wird, wenn ein Erwerber von außerhalb der EU Stimmrechte an einem deutschen Unternehmen erwirbt (sog. sektorübergreifende Prüfung). Eine Gefährdung der öffentlichen Ordnung oder Sicherheit kann insbesondere vorliegen, wenn das deutsche Zielunternehmen Betreiber einer sog. Kritischen Infrastruktur ist bzw. andere besonders sicherheitsrelevante Leistungen erbringt. Dieser Begriff wird in einer speziellen Verordnung näher definiert und umfasst z.B. die Sektoren Energie, Wasser, Informationstechnik und Telekommunikation, Finanz- und Versicherungswesen, Gesundheit, Transport und Verkehr sowie Ernährung. Der sachliche Anwendungsbereich der sektorübergreifenden Prüfung ist aber auch dann eröffnet, wenn das deutsche Zielunternehmen branchenspezifische Software zum Betrieb von Kritischen Infrastrukturen entwickelt oder ändert, bestimmte Cloud-Dienste erbringt oder eine Zulassung für Komponenten oder Dienste der Telematikinfrastruktur besitzt. Der Mediensektor wird ebenfalls von der sektorübergreifenden Prüfung erfasst. Die sog. sektorspezifische Prüfung ist dagegen einschlägig, wenn ein nicht-deutscher Investor Stimmrechte an einem deutschen Unternehmen erwirbt und das deutsche Zielunternehmen in besonders sicherheitssensiblen Bereichen tätig ist. Zu den sicherheitssensiblen bzw. verteidigungsrelevanten Bereichen gehören die Entwicklung oder Herstellung u.a. von Kriegswaffen oder anderen militärischen Schlüsseltechnologien.

Nachdem schon im Jahr 2018 die Prüfschwelle für ausländische Investitionen in deutsche Unternehmen von 25% auf 10% der Stimmrechte gesenkt wurde, sind für 2020 gleich mehrere Erweiterungen der Kontrollbefugnisse der Bundesregierung in Bezug auf Investitionen aus dem Ausland geplant oder bereits umgesetzt. Im Zuge der Corona-Pandemie wurde zunächst durch eine Anpassung der Außenwirtschaftsverordnung (AWV) der sachliche Anwendungsbereich auf deutsche Zielunternehmen ausgeweitet, die in bestimmten Bereichen des Gesundheitssektors aktiv sind. Dies betrifft insbesondere die Hersteller von Arzneimitteln, Medizinprodukten und In-Vitro-Diagnostika, die für lebensbedrohliche und hochansteckende Infektionskrankheiten bestimmt sind. Auch kritische Rohstoffe oder Dienstleistungen, die zur Sicherstellung der Störungsfreiheit der Funktionsfähigkeit staatlicher Kommunikationsinfrastrukturen erforderlich sind, fallen nun in den erweiterten Anwendungsbereich der AWV. Bei der Prüfung der Gefährdung der öffentlichen Ordnung oder Sicherheit kann künftig auch berücksichtigt werden, ob der Erwerber unmittelbar oder mittelbar von der Regierung oder einer staatlichen Stelle eines Drittstaates kontrolliert wird. Nach wie vor stehen auch Investoren aus dem asiatischen Raum, insbesondere aus China, im besonderen Fokus der Bundesregierung.

Auch durch die Änderungen im Außenwirtschaftsgesetz (AWG) werden weitere Möglichkeiten, Investitionen zu kontrollieren, geschaffen. Zum einen wird der bisherige Prüfmaßstab der „tatsächlichen und schweren Gefährdung“ der öffentlichen Sicherheit oder Ordnung durch den Prüfmaßstab der EU-Screening-VO der „voraussichtlichen Beeinträchtigung“ ersetzt. Zum anderen werden künftig die öffentliche Ordnung und Sicherheit nicht nur der Bundesrepublik Deutschland, sondern auch anderer Mitgliedsstaaten der Europäischen Union oder in Bezug auf Projekte oder Programme von Unionsinteresse berücksichtigt. Außerdem unterfallen künftig alle meldepflichtigen Transaktionen dem Vollzugsverbot, welches sanktionsrechtlich durch Straf- und Bußgeldtatbestände im AWG flankiert wird.

In einem weiteren Schritt soll im Herbst 2020 die AWV noch einmal im Hinblick auf bestimmte kritische Technologien erweitert werden und künftig künstliche Intelligenz, Robotik, Halbleiter, Bio- und Quantentechnologie erfassen.

Die Verschärfung der außenwirtschaftlichen Regelungen spiegelt sich auch in den Fallzahlen wider. Nach einem Anstieg von 78 Prüffällen im Jahr 2018 auf 106 Fälle in 2019 wird mit einem weiteren jährlichen Anstieg um 20 neue Fälle gerechnet, die sich durch die für Herbst 2020 geplante weitere Ergänzung der AWV auf insgesamt 40 zusätzliche Fälle pro Jahr steigern dürfte.

Wie sich dies in der Praxis nicht nur auf die Investitionsprüfungsverfahren, sondern angesichts der zahlreichen Restriktionen auch auf die Investitionsbereitschaft ausländischer Investoren in Deutschland auswirken wird, bleibt abzuwarten. Die Entwicklungen in Deutschland sind jedoch kein Einzelfall und entsprechen im Wesentlichen dem globalen Trend für mehr Protektionismus.

ii) Chinesische regulatorische Erfordernisse

Häufig treffen chinesische Käufer Freigabe-, Zustimmungs- oder Registrierungserfordernisse nach chinesischem Recht, z. B. durch MOFCOM, NDRC oder SAFE, die spätestens bei Vollzug der Transaktion vorliegen müssen. An chinesischen Börsen gelistete Investoren können zudem den chinesischen Regelungen zu Material Asset Restructuring (MAR) unterliegen, wenn sie deutsche Unternehmen erwerben, die eine gewisse Größenordnung überschreiten, was zur Komplexität der Transaktion beiträgt.

Die Unsicherheiten, die für deutsche Verkäufer mit diesen Freigabe-, Zustimmungs- und Registrierungserfordernissen verbunden sind, sind häufig in Form von Vertragsstrafenregelungen bzw. Anzahlungen auf den Kaufpreis durch den Käufer zu tragen. Sollte nach Abschluss des Kaufvertrages eine notwendige Freigabe nicht in einem bestimmten Zeitrahmen erfolgen, so verfällt die Vertragsstrafe bzw. die geleistete Anzahlung wird vom Verkäufer einbehalten und das Zielunternehmen kann anderweitig verkauft werden. Eine Vertragsstrafe in Höhe von 5-10 % des Kaufpreises zu Lasten des chinesischen Investors ist dabei nicht ungewöhnlich und bereits bei Vertragsunterzeichnung (signing) zu zahlen oder entsprechend zu sichern.

Vor diesem Hintergrund ist es entscheidend für den Erfolg des chinesischen Bieters, bereits frühzeitig im Erwerbsprozess entsprechende Freigabe- bzw. Zustimmungserfordernissen zu identifizieren und, soweit möglich, auch eine entsprechende Risikoeinschätzung vorzunehmen. In einem kompetitiven Bieterverfahren erleiden Käufer, die solchen zusätzlichen Freigabe- bzw. Zustimmungserfordernissen ausgesetzt sind, häufig einen Nachteil, wenn diese Themen nicht schnell und proaktiv aufgearbeitet werden und dem Verkäufer eine entsprechende Sicherheit für den komplikationslosen Transaktionsvollzug gegeben werden kann.

2. Öffentliche Übernahme (Public Takeover)

Hat das Zielunternehmen bereits eine gewisse Größe erreicht bzw. wird eine globale Allianz angestrebt und sind Aktien des Zielunternehmens bereits an einer deutschen Börse gelistet, so führt die angedachte Akquisition meistens nur über ein öffentliches Übernahmeangebot an sämtliche Aktionäre des Zielunternehmens zum Ziel.

Entscheidend hierfür ist die Höhe der angestrebten Beteiligung am Zielunternehmen. Soweit dem Erwerber, allein oder z. B. auch über Tochterunternehmen bzw. in Abstimmung mit Dritten (acting in concert), 30 % der Stimmrechte an einem in Deutschland gelisteten Zielunternehmen zuzurechnen sind, ist grundsätzlich ein sog. „Pflichtangebot“ an sämtliche Aktionäre (Angebote, die sich nur auf einen Teilerwerb beschränken, sind unzulässig) abzugeben, unter dem sich der Bieter verpflichtet, sämtliche Aktien am Zielunternehmen zu einem bestimmten Aktienkaufpreis zu erwerben. Ein solches Pflichtangebot ist den Aktionären sehr kurzfristig (innerhalb von ca. 5 Wochen nach Überschreiten der 30 %-Schwelle) zu unterbreiten und muss neben einer umfangreichen Angebotsunterlage auch mit Finanzierungsnachweisen für den Komplett-Erwerb versehen sein.

Ist bereits absehbar, dass eine Beteiligung von mehr als 30 % der Stimmrechte angestrebt wird, wird deshalb oftmals der Weg über ein freiwilliges Übernahmeangebot gewählt, welches dann bereits vor Erreichen der 30 %-Schwelle abgegeben werden muss. Dadurch hat der Bieter im Prinzip eine zeitlich unbegrenzte Vorbereitungszeit bis zur Angebotsabgabe und kann z. B. auch auf Kursentwicklungen reagieren.

a) In diesen Konstellationen spielt deshalb die Transaktionsplanung und Vorbereitung im Vorfeld eine entscheidende Rolle:

i) Soweit z. B. aufgrund günstiger Marktkonditionen zunächst nur geringfügige Aktienpakete erworben werden sollen (sog. „Anschleichen“), sind die in Deutschland geltenden Meldeschwellen zu beachten: jeder Investor, der bestimmte Anteile (3, 5, 10, 15, 20, 25, 30, 50 und 75 %) der Stimmrechte an einer börsennotierten Gesellschaft erreicht, über- oder unterschreitet, muss dies der Gesellschaft und der Bundesanstalt für Finanzdienstleistungsaufsicht („BaFin“) anzeigen. Auf diese Weise kann der Markt ggf. schon frühzeitig erkennen und darauf reagieren, sollte sich ein (chinesischer) Investor strategisch einkaufen. Ein entsprechender Kursanstieg ist nicht auszuschließen.

ii) Eine Due Diligence ist zwar auch bei einer öffentlichen Übernahme grundsätzlich möglich, aufgrund des rechtlichen Rahmens und der Mitwirkungserfordernisse des Managements aber häufig im Vergleich zu Private Deals mit Einschränkungen verbunden. Insbesondere sog. „Insiderinformationen“ können einem bestimmten Kaufinteressenten nicht ohne Weiteres exklusiv zur Verfügung gestellt werden.

iii) Eine Wertabsicherung der getroffenen Annahmen ist faktisch (z. B. über Kaufpreisanpassungen, Garantien, etc.) nicht möglich; in der Konsequenz ist deshalb der Angebotspreis sehr genau auf seine Wirtschaftlichkeit für den Erwerber zu prüfen.

iv) Ab Abgabe des Übernahmeangebots ist ein „Abbruch“ der Transaktion nicht mehr möglich, da Rücktritts- oder Widerrufsvorbehalte unzulässig sind. Zwar kann das Übernahmeangebot mit verschiedenen Vollzugsbedingungen versehen werden. Deren Eintritt muss jedoch außerhalb des alleinigen Einflusses des Bieters bzw. mit ihm in Abstimmungen handelnden Personen liegen, sodass hier üblicherweise vor allem erforderliche regulatorische Freigaben (s.o.) oder auch sog. „Mindestannahmeschwellen“ (die Bedingung, dass das Angebot von mindestens X % der Aktionäre angenommen wird) aufgenommen werden.

v) Das Management und der Aufsichtsrat des Unternehmens sind dazu verpflichtet, eine entsprechende Stellungnahme zum Übernahmeangebot abzugeben. Diese kann die Bereitschaft der Aktionäre an den Bieter zu verkaufen ggf. beeinflussen. Unter Umständen können sich das Management oder auch andere Ankeraktionäre gezielt auf die Suche nach konkurrierenden Bietern begeben (White Knights), die ein konkurrierendes Übernahmeangebot vorlegen und damit den bislang gebotenen Preis weiter in die Höhe treiben können bzw. die Übernahme für den chinesischen Bieter gänzlich verhindern. Die rechtzeitige und angemessene Ansprache von Management und Aufsichtsrat sind deshalb häufig (mit)entscheidend für den Erfolg eines Übernahmeangebots.

vi) Die Angebotsunterlage ist sowohl beim freiwilligen Übernahmeangebot als auch beim Pflichtangebot vorab der Bundesanstalt für Finanzdienstleistungsaufsicht („BaFin“) zuzuleiten und muss von dieser freigegeben werden, bevor sie veröffentlicht werden kann. Angebotsunterlagen müssen bestimmten Standards entsprechen; sie sind relativ umfangreich und müssen beispielsweise die Absichten des Bieters für das Zielunternehmen offenlegen.

b) Besonderheiten bei chinesischen Investoren

Zu beachten ist, dass auch beim Erwerb von börsennotierten Unternehmen dieselben regulatorischen Freigabeerfordernisse greifen wie im Rahmen von „Private Deals“; insbesondere das vorstehend dargestellte Außenwirtschaftsrecht (foreign investment control) und Fusionskontrollregelungen finden ebenfalls Anwendung.

Angesichts des erheblichen Aufwands, mit dem die Transaktion vorbereitet werden muss, und der Öffentlichkeitswirkung einer solchen Übernahme, ist umso genauer zu prüfen, ob und inwieweit möglicherweise erforderliche Freigaben ggf. versagt werden könnten. Entsprechende Vollzugsbedingungen können zur Absicherung im Übernahmeangebot zwar aufgenommen werden. Besteht jedoch keine weit überwiegende Wahrscheinlichkeit, dass die erforderlichen Freigaben auch innerhalb einer vorab festgelegten Frist erteilt werden, kann dies zu einem Scheitern der Übernahme führen. Dabei ist neben dem finanziellen auch der Reputationsschaden einer gescheiterten öffentlichen Übernahme nicht zu unterschätzen.

Auch ist abzuwägen, wie hoch die Wahrscheinlichkeit ist, dass ein entsprechender Anteil der Aktionäre das Übernahmeangebot annimmt. Entscheidend hierfür dürfte maßgeblich immer der entsprechende Angebotspreis sein.

Angesichts dessen, ist frühzeitig eine entsprechende Kommunikationsstrategie zu erarbeiten und festzulegen.

3. Greenfield Investments

Eine Alternative zum Unternehmenskauf oder einer öffentlichen Übernahme ist die Neuerrichtung einer Betriebsstätte (Greenfield Investment). Der Vorteil dieses Vorgehens gegenüber Akquisitionen bestehender Unternehmen besteht darin, dass die Einschränkungen der Investitionskontrolle auf Basis des Außenwirtschaftsrechts für Greenfield Investments keine Anwendung finden.

Die Umsetzung eines konkreten Vorhabens erfolgt in der Regel in drei Schritten: (i) Auswahl eines Standorts und Projektierung des Vorhabens, (ii) Erstellung der Antragsunterlagen und Genehmigungsverfahren sowie (iii) Errichtung und Inbetriebnahme.

a) Standortauswahl und Projektierung

Die Standortauswahl hängt von der Art des geplanten Projektes ab. Wichtige Kriterien können sein: der erforderliche Platzbedarf, Anbindung an bestehende Infrastrukturen (z.B. Autobahnnetz, Flughafen, Gewässer), Betriebs- und Logistikkosten, lokale Steuern, verfügbare qualifizierte Arbeitskräfte sowie die Nähe zu Kunden und Zulieferern. Darüber hinaus kann auch die Möglichkeit öffentlicher Förderung eine entscheidende Rolle spielen. Wegen deren Bedeutung erörtern wir dieses Thema im Folgenden noch separat (s.u. d)).

Für den Erwerb des ausgewählten Grundstücks ist ein Kaufvertrag erforderlich. Dieser wird in aller Regel von den Anwälten der Verkäufer- und Käuferseite vorbereitet, bedarf dann aber noch der notariellen Beurkundung. Typische Fragen, die sich in diesem Zusammenhang stellen können, sind etwa die Nutzungsmöglichkeiten, bestehende Eigentumsverhältnisse, vorhandene Belastungen des Grundstücks, z.B. mit Wegerechten oder Grundschulden, sowie Mängel (insb. Umweltaltlasten).

Das Grundstück muss baurechtlich die gewünschte Nutzung zulassen. Größere Greenfield-Vorhaben sind als Gewerbe oder Industrie einzuordnen, so dass in der Regel ein entsprechender Bebauungsplan vorliegen muss. Diesen erlässt die Gemeinde, in deren Gebiet das Grundstück liegt. Dabei gibt es häufig die Möglichkeit, dass der Investor die Planung im Rahmen eines sog. vorhabenbezogenen Bebauungsplans mitgestaltet. Die Entscheidung liegt aber letztlich bei dem Gemeinderat, also einem Gremium mit Vertretern verschiedener Parteien und politischer Strömungen. Der zeitliche Rahmen für eine Entscheidung beträgt im Schnitt etwa 24 Monate, kann bei politischem Willen aber auch deutlich kürzer sein.

b) Erstellung der Antragsunterlagen und Genehmigungsverfahren Projekte, die etwa aufgrund ihrer Art oder Größe erhebliche (Umwelt-) Beeinträchtigungen erwarten lassen, erfordern eine immissionsschutzrechtliche Genehmigung. Typische Beispiele sind größere Energieerzeugungsanlagen, Fabriken für den Bau und die Montage von mindestens 100.000 Kraftfahrzeugen pro Jahr oder Anlagen der chemischen Industrie. In derartigen Fällen sind eine umfassende Information und Einbindung der Öffentlichkeit und verschiedener Behörden geboten. Dies umfasst etwa die Auslegung der Projektbeschreibung und detaillierten Antragsunterlagen, die Möglichkeit zu Einwendungen für Bürger und Umweltverbände sowie eine öffentliche Erörterung.

Andere Projekte bedürfen stattdessen „nur“ einer Baugenehmigung. Das können beispielsweise Server- und Logistikzentren sein. Dabei prüft die Behörde unter anderem den Brandschutz, die Gestaltung und Nutzungseignung der Gebäude. Sofern weitreichende Umwelteinwirkungen zu erwarten sind, kann jedoch auch bei diesen Projekten eine umfassendere Prüfung der Umweltfolgen erforderlich sein.

Darüber hinaus sind häufig noch weitere Genehmigungen, etwa zur Beseitigung von Abwässern, einzuholen.

All diese Genehmigungsverfahren sind häufig zeitintensiv. Insbesondere die umfassende Beteiligung der Öffentlichkeit hat Auswirkungen auf die Verfahrensdauer. Der Zeitraum hängt stark von der Qualität der Antragsunterlagen, der politischen Unterstützung, der Stimmung der Bevölkerung vor Ort und letztlich natürlich dem Umfang des konkreten Projekts ab. Insgesamt können regelmäßig zwei bis drei Jahre zwischen dem Beginn der Projektplanung und dem Baubeginn vergehen.

c) Errichtung und Inbetriebnahme

Die Umsetzung eines konkreten Vorhabens erfordert auch im Hinblick auf die Errichtung und Inbetriebnahme eine sorgfältige Planung. Zunächst ist die Frage zu klären, ob das Vorhaben von einem Generalunternehmer bewältigt werden soll oder eine Einzelvergabe erfolgen kann. Die Einzelvergabe hat den Vorteil, dass sie unter Umständen weniger Kosten verursacht. Allerdings ist dann der Auftraggeber für die Koordination des Projekts und die Schnittstellen zwischen den Einzelgewerken selbst verantwortlich, was wiederum erhebliche rechtliche und kommerzielle Risiken mit sich bringt. Insofern empfiehlt sich dieser Weg nur, wenn ein erfahrenes Projektteam die Investition begleitet. In der Regel ist es ratsam, bereits in der Projektaufsetzung die angedachte Vertragsgestaltung zu berücksichtigen, um die Besonderheiten des jeweiligen Projekts sowie etwaige Risiken zu identifizieren und zu verringern. Ferner ist in der Gestaltung von Verträgen für Prozessanlagen auf die erforderlichen Leistungsgarantien zu achten, die die Investition in kommerzieller Hinsicht absichern sollen.

Ferner ist das Grundstück an das öffentliche Infrastrukturnetz anzuschließen, namentlich die lokale Wasser- und Energieversorgung sowie an Straßen. Im Wesentlichen trägt der Eigentümer dafür die Kosten, wobei verschiedene Erschließungsmaßnahmen von der Gemeinde zu organisieren sind.

Die Inbetriebnahme kann noch eine behördliche Gestattung erfordern.

Schließlich ist sicherzustellen, dass zu Betriebsbeginn ausreichend qualifiziertes Personal eingestellt wurde und die Lieferketten etabliert sind.

d) Öffentliche Förderung

Deutschland hat zahlreiche Förderprogramme für Investoren, die sich auf die verschiedenen Phasen einer Ansiedlung beziehen. So gibt es zum Beispiel Programme, die die Ansiedlung von Industrien in bestimmten Regionen Deutschlands (Regionalförderung). Ist das Vorhaben etwa im Bereich Forschung und Entwicklung tätig und kooperiert mit Projektpartnern, ist eine Förderung durch spezifische FuE-Förderprogramme (auf nationaler und EU-Ebene) möglich.

Das Angebot reicht von Direktzuschüssen über Forschungsgelder bis hin zu kostenlosen Schulungen der Fachkräfte. Im Rahmen der Regionalförderung können beispielsweise bei großen Investoren bis zu 20 % der Investitionskosten durch staatliche Beihilfen abgedeckt werden. Bei kleinen Unternehmen kann die nicht rückzahlbare Förderung bis zu 40 % betragen.

Unter welchen Bedingungen ein Projekt förderfähig ist, bestimmen die einschlägigen Programmvorgaben auf Europa-, Bundes- und Landesebene. In aller Regel ist zu beachten, dass eine Beantragung der Förderung erfolgt, ehe die Bauarbeiten beginnen oder verbindliche Projektverträge abgeschlossen werden.

Autoren:

Dr. Nicole Englisch

Dr. Qian Ma

David Schwenneker

Dr. Thomas Voland

Dr. Dimitri Slobodenjuk